これまでに早期退職者募集制度の退職金、退職後の健康保険・年金、会社設立による社会保険料削減について書いてきましたが、今回は「退職後の税金」について書きたいと思います。

具体的には、退職金から引かれる所得税・地方税、退職後に支払う住民税、そして確定申告について解説します。

税金の種類(国税と地方税)

税金には、課税主体が国である国税と、地方自治体である地方税があります。

国税

国税には、所得税、法人税、相続税、贈与税、消費税、酒税、たばこ税、自動車重量税などがあります。

地方税

地方税には、住民税、事業税、固定資産税、地方消費税、自動車税などがあります。

所得の種類と課税方式

所得には、所得税法により内容に応じて10種類に区分されています。また、所得の種類により、合算して税金を計算する「総合課税」と、個別に計算する「分離課税」があります。

- 利子所得(分離課税):公社債や預貯金の利子など。

- 配当所得(総合/分離):株主として得た配当など。

- 不動産所得(総合課税):不動産の貸付による所得。

- 事業所得(総合課税):農業、漁業、製造業、サービス業などの事業所得。

- 給与所得(総合課税):勤務先から受ける給料、賞与など。

- 退職所得(分離課税):退職手当や一時金など。

- 山林所得(分離課税):山林の譲渡による所得。

- 譲渡所得(分離課税/総合):資産の譲渡による所得。

- 一時所得(総合課税):臨時的な収入(懸賞金など)。

- 雑所得(総合課税):他の所得に当てはまらないもの(年金、副業など)。

退職金から引かれる税金(退職所得)

退職金は通常一括で受け取るため、他の所得と合算されない分離課税となります。

簡単に言えば、退職金は給与所得等とは分けて計算するので、退職金を受け取っても翌年の住民税や国民健康保険料が跳ね上がることはありません。

通常は退職時に「退職所得の受給に関する申告書」の提出を求められるので、これを提出すれば、会社が適正な税額を計算・源泉徴収してくれます。

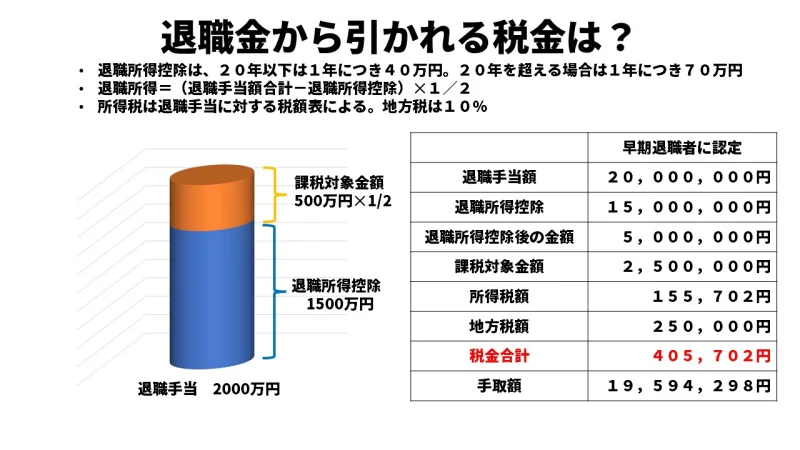

例として、勤務年数30年の人が退職金2,000万円を受け取る場合の税金を計算してみます。

1. 退職所得控除の計算

退職所得控除額は、勤続年数によって計算式が異なります。

●勤続20年以下:40万円 × 勤続年数

●勤続20年超:800万円 + 70万円 × (勤続年数 - 20年)

勤続30年の場合:

800万円 + 70万円 × (30年-20年) = 1,500万円

2. 課税対象金額(退職所得)の算出

退職金額から控除額を引き、さらに1/2にします。

(2,000万円 - 1,500万円) × 1/2 = 250万円

この250万円に対して、所得税と住民税がかかります。

3. 所得税の計算

課税対象額250万円に応じた税率を掛けます。

(250万円 × 10% - 97,500円)× 1.021(復興特別所得税) = 155,702円

4. 住民税(地方税)の計算

住民税は一律10%です。

250万円 × 10% = 250,000円

住民税の徴収時期に注意

通常、住民税は前年の所得を元に計算し、6月~翌年5月までの12分割で給料から引かれています。

退職月によって、残りの住民税の支払い方法が変わります。

- 6月~12月退職:残額を一括徴収か、普通徴収(自分で納付)を選択可能。

- 1月~5月退職:残額を一括徴収されるのが原則(※給与から引ききれない場合は普通徴収)。

3月末退職の場合、通常は4月・5月分の住民税が最後の給与や退職金から一括徴収されます。

【要注意】早期退職後の住民税(普通徴収)

退職時に一括徴収される分はまだ良いのですが、問題は「退職した年の6月から翌年5月までの住民税」です。

【住民税の落とし穴】

住民税は「前年の所得」に対して課税されます。

退職して無職になったとしても、前年は働いて給与を得ているため、現役時代と変わらない高額な住民税の請求書が6月に届きます。

しかも、給与天引き(特別徴収)から自分で納付する「普通徴収」に切り替わると、支払回数が年4回(6月、8月、10月、1月)になるため、1回あたりの支払額が大きくなります。

私は納付期限を勘違いして滞納してしまい、督促状が来て延滞金まで払う羽目になりました…。皆さんはご注意ください。

退職後の税金と確定申告

年の途中で退職し、年内に再就職しなかった場合は、年末調整を受けられないため、翌年に自分で確定申告をする必要があります。

確定申告をすることで、払いすぎた所得税が戻ってくる(還付される)可能性があります。

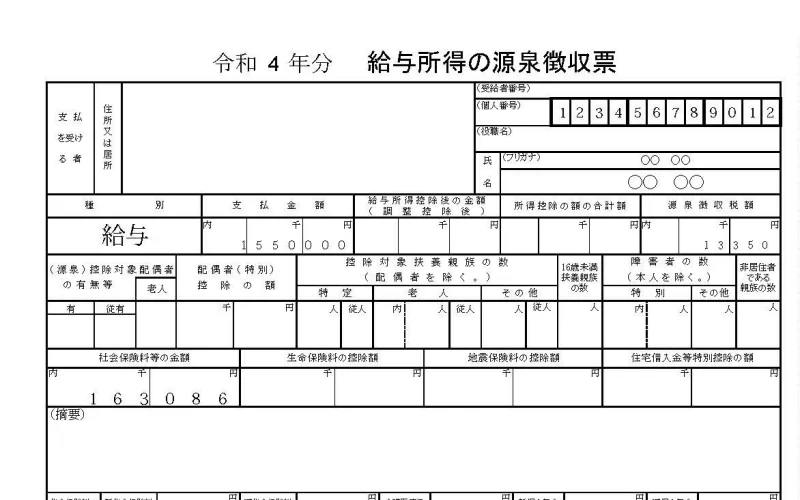

源泉徴収票を用意しよう

確定申告には、退職時に会社から発行される源泉徴収票が必要です。

これには、1月から退職時までの給与支払額、源泉徴収税額(天引きされた所得税)、社会保険料などが記載されています。

確定申告で税金が戻る仕組み

例えば、1月~3月まで働き、4月に退職したとします。

【計算例】

給与収入:155万円

給与所得控除:55万円

社会保険料控除:60万円

基礎控除:48万円

課税所得 = 155万 - 55万 - 60万 - 48万 = △8万円(赤字)

課税所得がマイナス(ゼロ)になるため、本来納めるべき所得税は0円です。

しかし、給与からは毎月所得税が源泉徴収されています(例:13,350円)。

確定申告をすることで、この天引きされていた13,350円が全額還付されます。

また、住民税についても同様に所得が計算され、非課税限度額以下になれば、翌年度の住民税は均等割(数千円程度)のみになります。

まとめ

今回は早期退職等をした時の退職金から引かれる税金、退職後の住民税、確定申告について説明しました。

- 退職金は分離課税で税制優遇されており、他の保険料等への影響はない。

- 退職した翌年に来る住民税(前年所得分)は高額になるので、納税資金を残しておく必要がある。

- 年の途中で退職した場合は、確定申告をすることで払いすぎた所得税が戻ってくる可能性が高い。

特に「忘れた頃にやってくる住民税」には注意が必要です。退職金の一部をしっかり確保しておきましょう。

youtube動画を作成しました。興味のある方はご覧下さい。

コメント